Article

Des nouvelles de nos amis les SPACs

Alors que la dynamique des SPACs est en perte de vitesse très rapide aux États-Unis : deux opérations de despacking viennent d’être menées en Europe sur des actifs importants dans le domaine des médias : Betclic et Deezer.

Alors que la dynamique des SPACs est en perte de vitesse très rapide aux États-Unis : deux opérations de despacking viennent d’être menées en Europe sur des actifs importants dans le domaine des médias : Banijay/Betclic (sous le nom de FL Entertainment) capitalisant 4,5 Md€ d’une part, et Deezer, capitalisant 550 M€ d’autre part, ont été introduits en Bourse ces dernières semaines par fusion avec un SPAC.

SPACS : les raisons de l’essoufflement

À l’inverse, aux États-Unis, le SPAC le plus important jamais levé (« Tontine » mis en place par Pershing Square qui avait levé 4 Md$) a annoncé rendre les fonds levés aux investisseurs faute d’avoir pu trouver une cible. Les raisons de l’essoufflement aux États-Unis sont multiples.

Un marché largement saturé

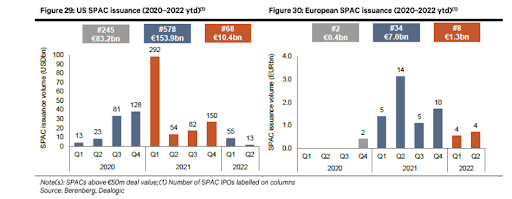

Plus de 850 SPACs ont été introduits en Bourse en 2020/2021, mobilisant 240 Md€. La majorité de ces véhicules (plus de 550) sont encore à la recherche de leur cible !

Des contraintes réglementaires plus fortes…

… Et une attention particulière de la SEC sur ce type d’opérations. Les nouvelles règles adoptées en mars par les autorités boursières américaines font porter une responsabilité juridique plus importante aux banques réalisant l’introduction en Bourse du SPAC. Et alignent les règles d’information des despackings sur les normes jusqu’ici réservées aux « vraies » introductions en Bourse.

Des banques d’investissement qui se retirent du marché

Face à un marché devenu sensiblement plus volatil et avec un risque réputationnel plus fort, les banques préfèrent se retirer. Ainsi en mai dernier, Goldman Sachs et Bank of America ont annoncé qu’ils allaient non seulement arrêter de conseiller les SPACs pour leur despacking, mais également ne plus participer à l’introduction en Bourse de nouveaux SPACs.

Un sacrifice limité, alors que le marché des fusions-acquisitions s’est grandement calmé. Et que les introductions en Bourse de SPACs ont été divisées par 4 au 2e trimestre. Après avoir très largement profité des commissions versées par les SPACs, mieux vaut se retirer sur la pointe des pieds alors qu’il va nécessairement y avoir beaucoup de casse dans le marché. Notamment un nombre important de SPACs ne trouvant pas à se marier.

Un marché boursier chahuté

Le marché actuel rend les opérations de despacking beaucoup plus aléatoires. Et ce même quand la cible a été identifiée. Sur le seul mois de juin, une dizaine d’opérations pourtant annoncées au marché ont été annulées à cause des conditions de marché.

Les SPACS : un marché de dupes ?

La dynamique semble bien plus saine en Europe :

- Beaucoup moins de véhicules sur le marché, ce qui rend les opérations de despacking plus crédibles.

- Des sponsors plus homogènes (pas de stars ou autres sponsors farfelus).

Bien que la structure soit intéressante et a certainement sa place dans la boîte à outils du financier*, les SPACs nous semblent être quelque peu un marché de dupes :

- Les investisseurs qui participent à l’introduction en Bourse du SPAC ne prennent en réalité aucun risque car ils

peuvent demander le remboursement de leur action au moment du despacking. - Les fonds confiés sont placés sous séquestre pour éviter d’être dépensés par le SPAC dans sa phase de recherche d’une cible.

- Les investisseurs bénéficient même d’une option gratuite (un warrant, généralement exerçable à 11,5 $ ou 11,5 € quand le prix initial de l’action est classiquement de 10 $ ou 10 €). Cette option est conservée par l’investisseur même s’il demande le remboursement de son action.

Le marché des introductions en Bourse de SPACs s’est très rapidement orienté vers des hedge funds intéressés uniquement par l’option et n’ayant aucune intention de laisser les fonds lors du despacking. Ainsi les demandes de remboursement atteignent plus de 80 % des fonds levés initialement… Tout ça pour ça !

Les obstacles rencontrés par les groupes

Les groupes despackés ne prennent pas le risque d’introduction en Bourse mais ont généralement un flottant faible et donc une liquidité tronquée. En effet, le risque de marché est éliminé et remplacé par une négociation de gré à gré avec le management du SPAC. Une fois l’accord trouvé, il peut être annoncé sans risque (théoriquement) sur la capacité de mener à bien l’opération.

Deux bémols à cela :

- Des opérations annoncées ne pas aller jusqu’à leur terme à cause des conditions de marché. Les sociétés industrielles rechignent à commencer leur vie boursière dans une conjoncture de marché si chahutée.

- Certaines opérations nécessitent de lever des fonds au travers d’un PIPE (Private Investment in Public Entity. C’est-à-dire un placement auprès d’investisseurs institutionnels, ce qui est quasi-impossible pour des montants significatifs lorsque les marchés sont si volatils.

Les sponsors semblent les grands gagnants des SPACs car ils bénéficient d’actions gratuites représentant généralement 20 % du capital avant despacking. C’est oublier qu’ils ont investi quelques millions au départ pour couvrir les frais du SPAC avant despacking :

- Frais d’introduction en Bourse ;

- Frais de fonctionnement du SPAC dans sa phase de recherche.

Ces sommes sont perdues si le SPAC ne trouve pas à se marier. Ce scenario est loin d’être improbable. Par ailleurs, ils doivent parfois faire des concessions (abandonner une partie de leurs actions gratuites) dans la négociation du despacking.

Quel avenir pour le marché des SPACS ?

Le nom SPAC est devenu une duperie. Le « A » de SPAC tient pour « Acquisition », mais c’est une illusion perdue depuis longtemps. Les SPACs n’achètent pas (plus) leur cible (ou en tout cas c’est extrêmement rare), elles fusionnent avec elle. Il est vrai que SPMC (avec un « M » pour « Merger ») est moins vendeur…

Mais le marché n’est pas moribond : sur 124 introductions en Bourse au premier semestre aux États-Unis, plus de la moitié (73) étaient encore des SPACs. Certes, il est plus facile aujourd’hui de vendre un papier sans risque grâce à l’option de revente au nominal au moment du despacking qu’une action d’une valeur technologique !

Et pour des investisseurs obligés de détenir tout ou partie de leur portefeuille en actions, la poche SPACs de leur portefeuille est un pôle de stabilité dans un contexte boursier baissier et les warrants constituent une option gratuite sur un retournement.

Le marché va indubitablement se normaliser, les volumes délirants de 2020/2021 ne se reverront très certainement jamais. Ce n’est pas pour cela que le produit est mort, car il permet de s’introduire malgré tout en Bourse, même quand le temps boursier n’est pas propice. Si Deezer a chuté de 44 % depuis son introduction en Bourse via un SPAC début juillet, FL Entertainment n’a reculé, quant à lui, que de 5 %.

*Sur ce sujet, nous renvoyons notre lecteur à l’échange captivant que nous avons eu avec Emmanuel Hasbanian.